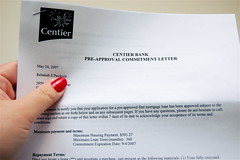

Rather proud.

Originally uploaded by This Year’s Love

“Pre-approval は持ってる?” と聞かれたオレたち。

持ってないので “No” と答えると、

“ダメよ。今、家買うなら Pre-approval 取ってないと話にならないわよ”

と言われてしまった。Pre-approval は、ウチのように家を買おうとしている人にその金額の住宅ローンがおりるということを証明する書類だった。

似たようなものに Pre-qualify というのがあって、以前はこれをもらうことが家購入の第一歩と言われていたが、Pre-qualify は簡単なチェックですぐ発行され実際にローンがおりないこともあるため最近はあまり意味をもたないらしい。

そんなわけでウチも Pre-approval をもらうべく行動に出た。 Pre-approval は銀行の Mortgage (モーゲージ、住宅ローン)担当 か、Mortgage Broker (モーゲージ ブローカー)、 Loan Officer (ローン オフィサー)と呼ばれる人を訪れて発行してもらう。

どちらも選ぶのに困るぐらいいっぱいるのだが、ウチは初めてだったのとアメリカ的なファイナンシャルの考え方にちょっと疑問があった(これについては別の機会に書きます)こともあり、日本人の Mortgage Broker の方にお願いした。

Pre-approval をもらうためにウチが提出したのは以下の情報。

- W-2 (1年分の給料や源泉徴収をまとめた確定申告用の書類)2年分

(会社員の場合は、同業種で2年以上の職歴がないとややこしいらしい) - 給料明細2ヶ月分

- 銀行口座の明細2ヶ月分

- 株やファンド(投資信託)の口座の明細を2ヶ月

- 401K (年金) の明細を半年分 (明細が3ヶ月単位だったので 3ヶ月x2 の半年分)

- クレジットスコア/ヒストリ

つまり、ウチの資産全部。 そして、クレジットヒストリには現在払っているローンやクレジットカードの残高(使用状況)も表示されるので借金情報も全部提出することになる。

クレジットスコアは家のローンに限らず、アメリカではお金を借りるときによく使われる(過去のエントリ)。 住宅ローンの場合、クレジットスコアは 740 ポイント以上なら Excellent ということで標準より低い利率、 739-660 ポイントが Prime という標準の利率、そして 659 ポイント以下の場合は Sub-prime という標準より高い利率でローンを借りる感じとなるらしい。基準となるスコアは微妙にローン会社によってちがうこともあるので上の数字は参考程度に。

ちなみに、アメリカ不動産が調子よく値上がっていたとき、Sub-prime な人たちにもお金をどんどん貸したが、不動産の値が上がらなくなり回収不能になってしまい大変なことになったのが例のサブプライム問題ってヤツです。

話を戻すと、Pre-approval を申請するときには、担当者の人とローンの種類や頭金をいくらにするかといったことをシミュレーションし月々の支払い金額はいくらぐらいになるのかといった計算する。 また、ローンの手続き費用や、不動産の名義変更費用など、家を買うときの総額も教えてもらえるのでこの手続きをすると家を買うということがグッっと現実味を帯びてきた気がした。

およそ2時間ほどかけてひととおり Pre-approval 申請の準備したところでこんな質問を受けた。

“ところで不動産のエージェントはお決まりですか?”

(次回に続く)

0 Comments

2 Pingbacks